¡Hola!

En esta ocasión quiero compartirte información sobre distintas alternativas de inversión que, en mi experiencia, conforman las mejores opciones para invertir a plazo fijo en México.

A continuación te voy a explicar cómo funcionan algunos productos de inversión de Cetes Directo, SOFIPOS, Bancos y otras dos figuras más que tal vez no conozcas: Uniones de Crédito y Asesores en Inversión Independientes. Todas ellas reguladas por la Comisión Nacional Bancaria de Valores (CNBV).

Pero no solamente me voy a limitar a explicarte cómo funcionan, sino que también te voy a dar información específica sobre las instituciones en las que yo tengo experiencia invirtiendo desde hace más de 5 años.

Algunas, por cierto, te darán beneficios exclusivos si decides abrir tu cuenta de inversión usando los enlaces que encontrarás a lo largo de esta publicación.

Sin más preámbulos, ¡comencemos!

Inversiones de Renta Fija

Son las inversiones más sencillas y predecibles. Básicamente, le prestas tu dinero al Gobierno o a Instituciones Financieras a cambio de un rendimiento previamente acordado.

Esto permite tener un flujo de efectivo constante y, por lo tanto, una mayor estabilidad económica.

En México y en gran parte del mundo, durante los últimos dos años hemos tenido una época de oro para este tipo de inversiones gracias a la subidas en las tasas de interés que comenzaron a finales de 2021.

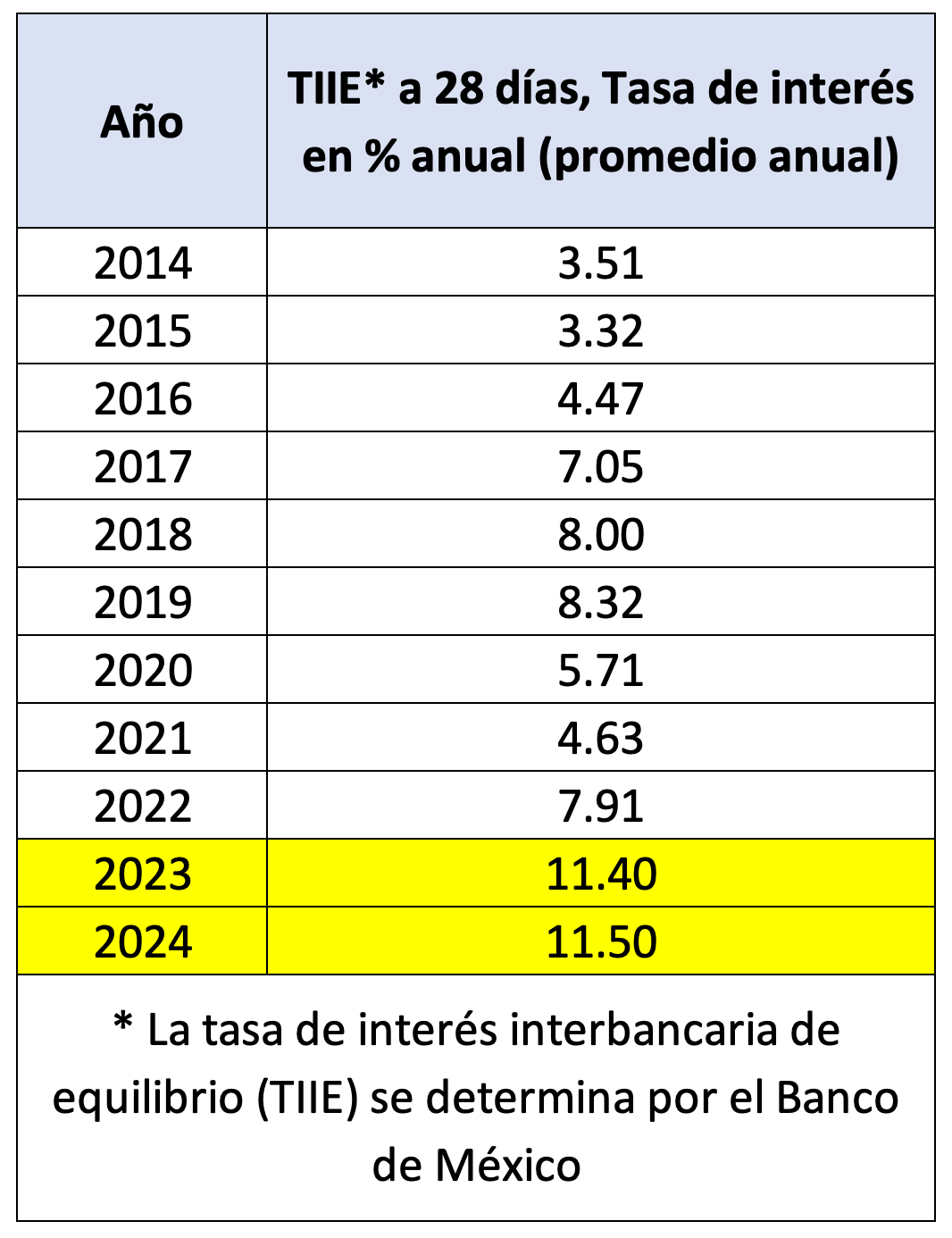

La siguiente tabla muestra cómo ha sido el comportamiento de las tasas de interés en los últimos 10 años:

Como puedes observar, el promedio anual de las tasas en 2021 fue de 4.63% y para 2023 subieron a más del doble, por encima del 11%.

No obstante, en este momento nos encontramos en un punto en donde Banxico difícilmente podrá subir más las tasas de interés.

De hecho, se espera que comience a bajarlas en los próximos meses o a más tardar a finales de 2024, en cuanto Estados Unidos comience a bajar las suyas.

Pero, ¿qué significa esto para nosotros como inversionistas?

Significa que estamos en un buen momento para “amarrar” tasas de interés altas, antes de que comiencen a bajar.

A continuación, te explico brevemente los principales instrumentos de inversión de renta fija en México y ejemplos que considero relevantes para cada uno de ellos.

Importante: todas las tasas de interés mencionadas a continuación están sujetas a cambios sin previo aviso y corresponden a tasas brutas nominales (antes de impuestos y sin descontar la inflación).

CETES DIRECTO

Este es el lugar más “seguro” para invertir en México. Es una plataforma que te permite prestarle al Gobierno a cambio de un rendimiento.

Para que perdieras tu dinero, México tendría entrar en bancarrota, lo cual es virtualmente imposible porque estamos en una economía basada en deuda en la que, si el dinero se acaba, el sistema siempre puede para “crear” más dinero de la nada para evitar su colapso financiero, aunque eso implique un incremento altísimo de la inflación para la población en general (similar a lo que pasó en Argentina).

Sin embargo, la emisión infinita de dinero es algo que ha venido ocurriendo en todo el mundo desde hace más de 100 años, y no se vislumbra que esto vaya a cambiar pronto, ni siquiera en las siguientes décadas.

Volviendo al tema, para invertir en CETES directo simplemente debes acceder a cetesdirecto.com, abrir tu cuenta y elegir una o varias de las distintas alternativas que ofrece la plataforma.

Puedes invertir en CETES a plazos de 28 días, 3 meses, 6 meses y 1 año.

También ofrecen otros productos como los BONOS, cuya principal característica es que su vigencia es de plazos más largos, de 3, 5, 10, 20 y 30 años.

En este caso, si llegaras a necesitar tu dinero antes de que venciera el plazo, puedes tenerlo de regreso. Sin embargo, para esto deberás vender el bono al precio que se encuentre en ese momento. Dependiendo de las condiciones del mercado (tasas de interés de referencia que se paguen en ese momento) podrías ganar o perder en esa transacción.

Otro producto también muy popular en esta plataforma es BONDDIA, el cual paga rendimientos diariamente y tiene liquidez diaria. Esto quiere decir que si tienes recursos invertidos en BONDDIA, podrás disponer de ellos diariamente (días hábiles bancarios).

La tasa que paga BONDDIA cambia constantemente aunque por lo general es bastante similar a la de CETES 28 días.

Al momento de escribir esta publicación, CETES a 1 mes está pagando 11.06% de interés anual.

Puedes revisar a detalle cada uno de los productos que ofrece CETES Directo y hacer simulaciones en este enlace.

SOFIPOS

Si ya llevas tiempo invirtiendo, seguramente tienes alguna inversión en una o varias SOFIPO’s.

Las SOFIPO’s (Sociedades Financieras Populares) son instituciones financieras reguladas por la CMNV y representan una opción atractiva por sus altas tasas y simplicidad de uso.

Pagan una tasa de interés superior a CETES e incluso a la de la mayoría de los Bancos.

Tienen un fondo de protección llamado PROSOFIPO que cubre hasta 25 mil UDIS (poco más de $200 mil pesos en este momento) por inversionista.

Esto significa que, en caso de que la SOFIPO en donde hayas invertido se declara en quiebra o simplemente desapareciera de la noche a la mañana, el fondo de protección cubre únicamente hasta ese monto invertido. Lo que llegaras a tener por encima de ese monto sería virtualmente imposible de recuperar.

Los intereses pagados por estas instituciones están exentos del pago del Impuesto Sobre la Renta, siempre y cuando el monto total invertido en SOFIPO’s no exceda las 5 UMA’s anuales que, al valor actual de la UMA, es de poco más de $200 mil pesos.

Con base en lo anterior, se puede decir que las SOFIPO’s están diseñadas para que no inviertas más de $200 mil pesos ya que, si excedes esa cantidad y la SOFIPO llegara a quebrar, perderías el excedente.

Por ejemplo: si tuvieras $300 mil pesos en una SOFIPO y ésta quiebra, sólo podrías recuperar $200 mil pesos y perderías los $100 mil pesos restantes. Esto ocurrió con la SOFIPO llamada Caja de la Sierra Gorda en 2023.

Por esta razón, es importante revisar el Nivel de Capitalización (NICAP) de la SOFIPO en donde pienses invertir.

El NICAP mide es la relación entre el capital y el riesgo. Se calcula dividiendo el capital neto entre el capital por riesgo de cada institución.

Para ser categoría Nivel 1, una SOFIPO debe tener más de 130% de NICAP.

Como regla de dedo, si una SOFIPO no está en Nivel 1, significa que puede estar teniendo problemas de solvencia y es momento de salir corriendo de ahí.

Puedes revisar todas las SOFIPO’s autorizadas para operar en México y su índice de capitalización en este enlace.

En lo personal, llevo más de 7 años invirtiendo en dos SOFIPO’s con buenos resultados: Supertasas y Kubo Financiero,

Supertasas

El nombre formal de Supertasas es Crediclub y comencé a invertir con ellos en 2017:

Es Nivel 1 y, al menos que yo recuerde, nunca ha bajado a Nivel 2

Su modelo de negocio se basa en otorgar préstamos personales en línea y, con base en sus Estados de Resultados, luce bastante sólido

En el portal de la Condusef se indica que tiene más de 800 mil clientes

Su app es fácil de usar y la atención a cliente en general es bastante buena

Actualmente ofrece una tasa de interés de 13.50% anual a un plazo de 364 días

Si abres tu cuenta usando mi código de referido y depositas 20 mil pesos nos darán una tarjeta de regalo de $500 pesos a cada uno. Mi código es el K6XX2.

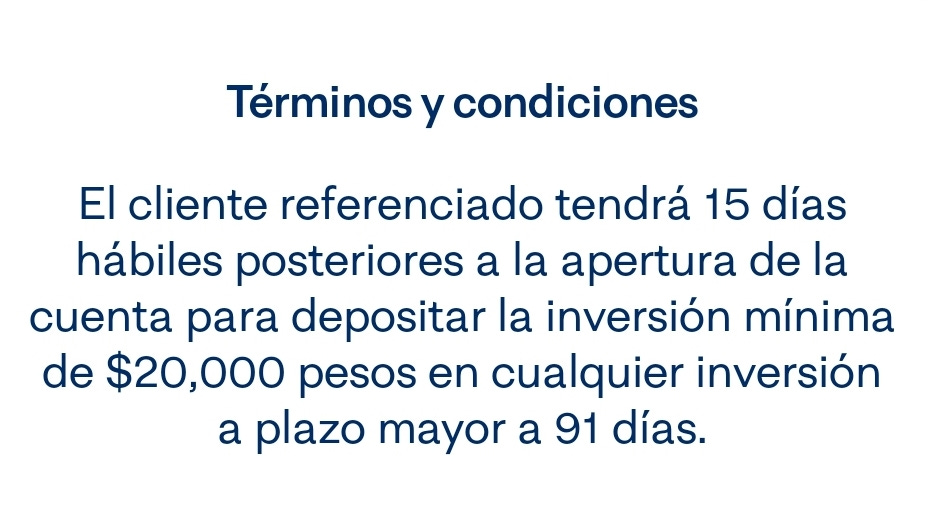

En la siguiente imagen se muestran las condiciones que se deben de cumplir para poder recibir ese bono de $500 pesos.

Kubo Financiero

Esta es otra SOFIPO en la que también he invertido desde 2017:

Es Nivel 1 y, que yo sepa, tampoco ha bajado de categoría en su historia

Al igual que Supertasas, su modelo de negocio se basa en dar microcréditos personales a través de su aplicación online

Su experiencia de uso y atención a clientes es aceptable

Te permite elegir los plazos de manera personalizada (por ejemplo, plazos de 100 días en vez de 90)

La tasa de interés actualmente es de hasta 14.60%

Si te unes usando este enlace podrás solicitar unirte al grupo de inversión “Adiós a tu Jefe” y obtener tasas preferenciales

Bancos

De acuerdo a la información más actualizada de la CNBV, actualmente existen 50 bancos operando en México.

Por lo general, su modelo de negocio se basa en captar recursos y prestarlos a instituciones, empresas o personas físicas.

Obviamente, su negocio está en cobrar intereses por ese dinero prestado.

Algo interesante de los bancos que pocas veces se menciona, es que no están obligados a tener todo el capital que prestan.

En México, el índice de capitalización mínimo aceptable es 10.5%. Es decir, que si un banco tiene más de $10.50 pesos por cada $100 pesos que presta, para la autoridad está operando correctamente 🤯

Esto no es exclusivo de México, por supuesto. Así más o menos funciona todo el sistema bancario a nivel mundial.

Por esta razón, los bancos truenan cuando sucede un “bank run” o corrida bancaria, lo cual ocurre cuando una cantidad considerable de sus clientes exigen su dinero de regreso y el banco no cuenta con el dinero disponible para poder dárselos.

Aunque los “bank runs” no son comunes en México, han pasado muchas veces en otros países. Pasó en 2023, por ejemplo, con Sillicon Valley Bank y te aseguro que volverá a pasar muchas veces más por la naturaleza del sistema financiero.

La buena noticia es que los inversionistas en México tenemos un seguro de protección llamado IPAB, el cual protege nuestro capital en caso de que el banco en donde tenemos nuestro dinero invertido se declare en bancarrota o simplemente no tenga la liquidez necesaria para poder devolvernos nuestros depósitos.

El monto que cubre el IPAB es de 400 mil UDIS, que al valor actual de la UDI ($8.11 pesos), corresponde en números cerrados a $3,244,000 (tres millones doscientos cuarenta y cuatro mil pesos mexicanos).

Entonces, si tienes un capital menor o igual a ese monto invertido en un banco, podrás recuperarlo en caso de que éste por cualquier razón no pudiera devolverte tu dinero.

Al igual que con las SOFIPO’s, llevo varios años invirtiendo en dos instituciones: Consubanco y Banco Inmobiliario Mexicano. A continuación más información sobre ambas instituciones.

Consubanco

Este banco es propiedad de Grupo Comercial Chedraui , una empresa con tres segmentos de negocio, Autoservicio en México, Autoservicios en Estados Unidos y una División Inmobiliaria para operar centros comerciales.

La División de Autoservicio México opera en 25 estados de la República Mexicana. Al 30 de septiembre de 2023, contaban con 438 sucursales en México. En Estados Unidos, específicamente en los Estados de California, Texas, Nevada, Arizona y Nuevo México, operan una red de 377 Supermercados.

Puedes revisar sus estados financieros en este enlace.

Actualmente tienen tasas preferenciales para miembros de la comunidad Adiós a tu Jefe de hasta 13.10% anual sin monto mínimo de inversión.

Para obtenerlas, sólo tienes que mandar un mensaje al WhatsApp 22 88 54 80 72 mencionando que formas parte de esta comunidad.

Banco Inmobiliario Mexicano

El origen este banco data de finales de 2009, con la creación de la Sofom Hipotecaria Apoyo Integral Inmobiliario, por iniciativa de un grupo de inversionistas mexicanos especializados en sectores financiero, inmobiliario y de vivienda en México.

En 2013 lograron su certificación como Banco Inmobiliario Mexicano S.A., convirtiéndose en el primer banco especializado en el sector inmobiliario en México.

Durante este tiempo BIM ha logrado:

Más de 50,000 MDP en crédito firmado

Más 1,700 proyectos inmobiliarios financiados

Más 100,000 mil viviendas construidas en todo el país

Más de 5000 MDP captados en inversiones

Puedes revisar sus estados financieros en este enlace.

Actualmente, tienen una promoción con tasas preferenciales para esta comunidad de hasta el 13.25% anual para montos de inversión a partir de $100 mil pesos.

Para acceder a esas tasas, puedes comunicarte a su número de atención telefónica al 800 227 4000 indicando que formas parte de la comunidad Adiós a tu Jefe, o bien dejar tus datos de contacto en este enlace.

Uniones de Crédito

Las Uniones de Crédito (UC) son intermediarios financieros no bancarios que tienen como propósito principal facilitar a determinados sectores de la economía su acceso al crédito y a la inversión, actuando como un instrumento para disminuir los costos del financiamiento en beneficio de sus socios, que les permiten recibir préstamos y créditos en condiciones más favorables del mercado.

Estas instituciones tienen como objetivo otorgar créditos para capital de trabajo e infraestructura para sus socios en distintos sectores de la economía. Además, también pueden captar recursos de sus socios para otorgar esos préstamos.

Las UC son empresas privadas cuyo capital se integra con las aportaciones que hacen sus socios, los cuales pueden ser personas morales y personas físicas con actividad económica.

Son figuras que están reguladas por la CNBV y operan en México desde hace más de 3 décadas.

A pesar de esto, todavía es un sector relativamente poco conocido por el público general.

Una ventaja de las UC es que ofrecen tasas muy superiores a CETES, Bancos y SOFIPOS.

Por otro lado, tienen la desventaja de que los fondos que inviertas en ellas NO están garantizados por ningún tipo de seguro de protección al ahorro como el IPAB y PROSOFIPO.

Otro punto a considerar es que, para poder invertir en una Unión de Crédito, por Ley te tienes que volver socio de ellas. Para esto, debes adquirir un determinado número de acciones. No obstante, te devolverán ese monto si decides dejar de invertir con ellos.

Dentro de este sector, tengo experiencia invirtiendo en Unión de Crédito Mexicano. A continuación más información al respecto.

Unión de Crédito Mexicano

Es una institución financiera boutique creada en 1994 que ofrece servicios de inversión, crédito, arrendamiento y ahorro.

Como mencioné previamente, las Uniones de Crédito no están conformada por clientes, sino por socios. Entonces, para poder acceder a los servicios de Unión de Crédito Mexicano (UCM) hay que convertirse en socio.

Esto se hace adquiriendo una cantidad pequeña (simbólica) de acciones de la misma, las cuales son reembolsables si en algún momento decides dejar de invertir en ella.

Puedes revisar sus información financiera en este enlace.

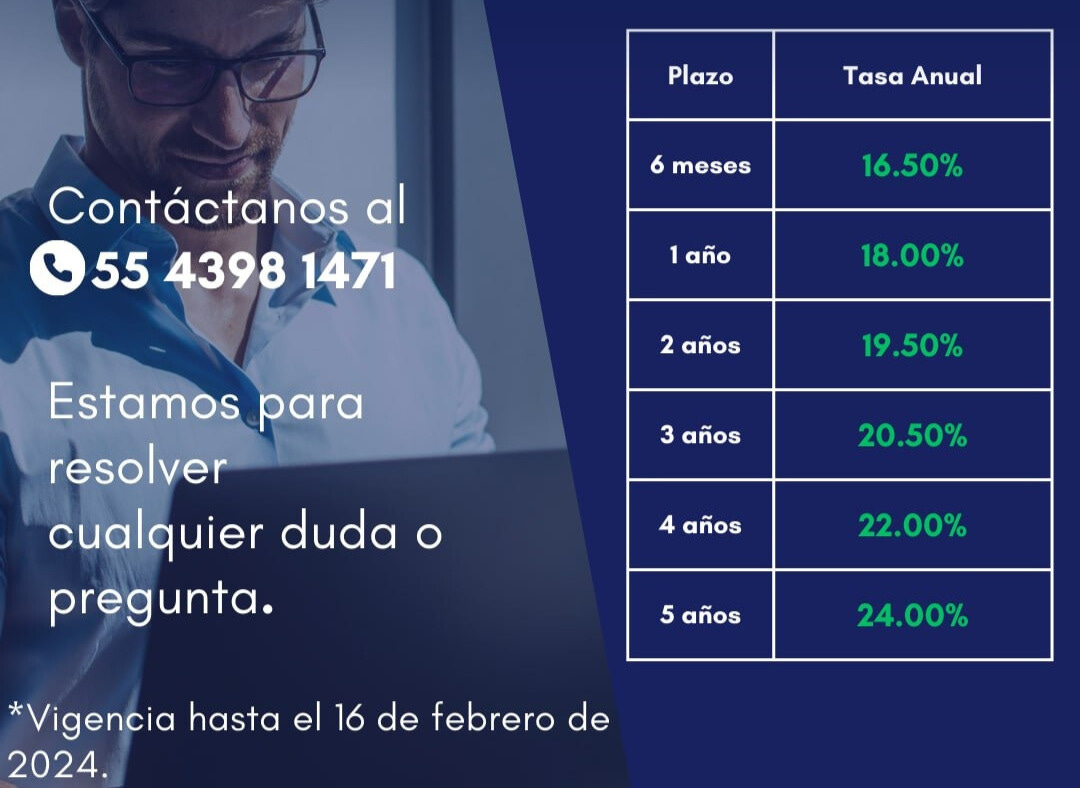

UCM está ofreciendo actualmente tasas de hasta 17.5% anual a un plazo de 5 años. No obstante, a la comunidad ATJ le están ofreciendo por tiempo limitado un 0.5% adicional sobre las tasas mostradas en la siguiente imagen para inversiones a partir de $100 mil pesos.

Para obtener las tasas preferenciales, manda un mensaje de WhatsApp al número 55 2940 1288 mencionando que formas parte de esta comunidad.

Asesores en Inversiones Independiente

Aquí entramos en otra figura regulada por la CNBV que también es poco conocida en México pero que, al igual que las Uniones de Crédito, tienen pagarés con tasas de interés muy superiores a CETES.

El único Asesor Independiente en Inversiones con el que tengo experiencia es CMD, sobre el cual te explico más a continuación.

CMD

Es un Asesor en Inversiones Independiente que está regulado por la CNBV y se confirma por expertos en el mercado de derivados (futuros y opciones), divisas, metales y la Bolsa de Valores.

Ofrecen, entre otros, los siguientes servicios:

Acceso a mercados bursátiles: a través de la plataforma de CMD Trader (Interactive Brokers), puedes entrar a más de 90 mercados de capitales, divisas y derivados de todo el mundo.

Soporte y capacitación: brindan acceso a diferentes alternativas de inversión de acuerdo a cada perfil de riesgo y horizontes de inversión.

Valuación de derivados: creación de estrategias de coberturas y reportes para autoridades financieras.

Tienen pagarés de renta fija que pagan rendimientos muy por encima de CETES, sin embargo y al igual que las Uniones de Crédito, no cuentan con ningún tipo de protección o seguro como IPAB o PROSOFIPO.

En mi caso, llevo más de 5 años invirtiendo con ellos y el servicio es bastante bueno.

Por tiempo limitado y hasta el próximo 16 de febrero, están ofreciendo exclusivamente para esta comunidad las tasas mostradas en la imagen siguiente.

Como beneficio adicional, te harán el pago de intereses de manera trimestral en vez de semestral como normalmente lo hacen y bajarán el monto mínimo de inversión a $50 mil pesos en vez de $100 mil pesos.

Para hacer válida la promoción, envía un mensaje al WhatsApp 55 4398 1471 mencionando que formas parte de esta comunidad.

Conclusiones

Como puedes ver, hay varias alternativas de inversión más allá de CETES con mayores niveles de riesgo por supuesto, pero a la vez con mayores tasas de rendimiento.

De alguna manera, el rendimiento y el riesgo van de la mano: a mayor tasa de interés, mayor nivel de riesgo asociado.

Las opciones que elijas deben estar alineadas con tu perfil y tu horizonte de inversión.

Lo más importante es que te sientas tranquilx con tus inversiones y, al mismo tiempo, éstas te generan rendimientos iguales o superiores a la inflación.

Espero que esta información te ayude a tomar mejores decisiones con tu dinero.

Cualquier duda o comentario, no dudes en enviarme un correo a hectorsosa@adiosatujefe.com y con mucho gusto te daremos respuesta.

¡Hasta pronto!

Atentamente,

Héctor Sosa

Descargo de Responsabilidad: El contenido de este correo es para fines educativos. Ninguna información aquí compartida debe ser interpretada como un asesoramiento de inversión. Cualquier referencia al desempeño aquí pasado o un potencial de una inversión no es y no debe ser interpretada como una recomendación o como una garantía de cualquier resultado o lucro específico. Algunos de los enlaces son enlaces de afiliado, por lo que ganaré una comisión o bonificación si decides invertir en ellas.